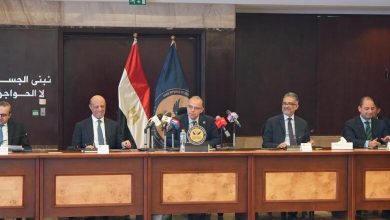

اتحاد شركات التأمين يستعرض مهام المنصات الرقمية والابتكار في تسويق التأمين

تحسين تجارب العملاء الشخصية في مجال التأمين

احمد دياب

التخصيص بإستخدام البيانات: تستخدم شركات التأمين تحليلات البيانات لفهم احتياجات العملاء وسلوكياتهم، مما يتيح تقديم وثائق تأمين مخصصة تناسب احتياجاتهم.

التجربة التفاعلية: من خلال التطبيقات الذكية ومواقع الإنترنت، يمكن للعملاء تصميم خطط تأمين تناسب أنماط حياتهم، مثل التأمين على أساس الاستخدام (Usage-Based Insurance).

زيادة رضا العملاء: التجارب الشخصية للعملاء تعزز من ولائهم للشركة، حيث يشعر العملاء بأن احتياجاتهم يتم تلبيتها بدقة.

الاستفادة من الذكاء الاصطناعي والأتمتة في إعلانات التأمين

روبوتات الدردشة (Chatbots): تُستخدم لتقديم دعم فوري للعملاء، الإجابة عن الأسئلة، وتوجيههم خلال عملية الشراء.

تحليل التنبؤ: يساعد الذكاء الاصطناعي في تحديد العملاء المحتملين من خلال تحليل البيانات الضخمة، مما يحسن استهداف الحملات الإعلانية.

الأتمتة في الحملات: تتيح الأتمتة إطلاق إعلانات مخصصة عبر منصات متعددة بناءً على تجربة العملاء مما يقلل الوقت والتكلفة.

الأهمية المتزايدة للقنوات الرقمية واستراتيجيات القنوات المتعددة

المنصات الرقمية: مواقع الشركات، التطبيقات، ومنصات التواصل الاجتماعي مثل إنستجرام والفيسبوك أصبحت قنوات رئيسية للترويج لمنتجات التأمين.

استراتيجيات القنوات المتعددة: تجمع بين الإعلانات عبر الإنترنت، البريد الإلكتروني، والرسائل النصية لضمان الوصول إلى العملاء في نقاط اتصال متعددة.

تسويق المحتوى وبناء الثقة في قطاع التأمين

المحتوى التثقيفي: تقديم مقالات، فيديوهات، ومنشورات توضح فوائد التأمين وتبسط المفاهيم المعقدة.

التسويق عبر المؤثرين: التعاون مع المؤثرين للترويج للمنتجات بطريقة موثوقة وجذابة، خاصة للجمهور المستهدف من فئات الشباب.

بناء الثقة والشفافية : من خلال مشاركة قصص نجاح العملاء، مما يعزز ثقة العملاء في العلامة التجارية.

خصوصية البيانات والتغييرات التنظيمية

تحديات الأمان السيبراني: مع زيادة الاعتماد على البيانات يجب على الشركات حماية بيانات العملاء لتجنب الهجمات السيبرانية.

الامتثال للتشريعات والقوانين: قوانين حماية البيانات والمعلومات والتي من شأنها تلزم الشركات بإتباع استراتيجيات حماية استخدام البيانات في تسويق التأمين.

كيف تعيد المنصات الرقمية صياغة مستقبل التسويق التأميني؟

تعزيز الوصول للعملاء

تتيح المنصات الرقمية لشركات التأمين الوصول إلى العملاء على نطاق أوسع بكثير مقارنة بالأساليب التقليدية، بما في ذلك فئات عمرية وجغرافية متنوعة. على سبيل المثال، يمكن للإعلانات المدفوعة وتحسين محركات البحث استهداف العملاء المحتملين بدقة عالية بناءً على سلوكهم وتفضيلاتهم واحتياجاتهم المحددة، كما في الأسواق الناشئة تسهل هذه المنصات الوصول إلى خدمات التأمين في المناطق التي تفتقر إلى البنية التحتية التقليدية.

تحسين تجربة العملاء من خلال تخصيص المنتجات

تُمكن تحليلات البيانات المتقدمة شركات التأمين من تحليل سلوك العملاء وتقديم عروض مخصصة تناسب احتياجات كل عميل على حدة على سبيل المثال يمكن استخدام بيانات إنترنت الأشياء (IoT) من السيارات الذكية لتقديم أسعار تأمين مرنة تعتمد على أسلوب القيادة الفعلي للعميل.

أيضاً الخدمة الذاتية الرقمية مثل البوابات الإلكترونية والتطبيقات المحمولة تُمكن العملاء من الوصول إلى التغطيات التأمينية وإدارتها في أي وقت، مما يعزز الرضا والولاء.

تبسيط العمليات وزيادة الكفاءة

تُسهم المنصات الرقمية في أتمتة العمليات اليدوية مثل الاكتتاب ومعالجة المطالبات وخدمة العملاء، مما يقلل التكاليف ويحسن الكفاءة التشغيلية. تقنيات الذكاء الاصطناعي والعقود الذكية القائمة على البلوك تشين تسرع معالجة المطالبات وتقلل عمليات الاحتيال في التأمين، على سبيل المثال يمكن للذكاء الاصطناعي معالجة المطالبات بشكل أسرع وأكثر دقة وتساعد تحليلات البيانات في تحديد الأنماط وتحسن تقييم المخاطر.

تعزيز الثقة والشفافية

توفر المنصات الرقمية قنوات تواصل مباشرة ومفتوحة مع العملاء، مثل وسائل التواصل الاجتماعي والتطبيقات الذكية، مما يعزز الثقة في العلامة التجارية والشفافية في تقديم المعلومات والمعاملات عبر منصات رقمية آمنة تسهم في بناء علاقات مستدامة مع العملاء.

التكيف مع المتغيرات السريعة في السوق

تسمح المنصات الرقمية لشركات التأمين بالاستجابة بمرونة للتغيرات في احتياجات العملاء والأحداث العالمية، على سبيل المثال خلال جائحة كوفيد-19، أصبحت القنوات الرقمية وسيلة أساسية للتفاعل مع العملاء وتقديم عروض تأمينية مبتكرة، يُمكن تركيز الحملات الإعلانية لتتناسب مع الأحداث الراهنة، مثل تقديم تأمين ضد الكوارث الطبيعية في أوقات الأزمات.

التفاعل مع الأجيال الجديدة

تستهدف المنصات الرقمية بشكل فعال الفئات الشابة، الذين يعتمدون بشكل كبير على الإنترنت والتقنيات الحديثة في اتخاذ قراراتهم. من خلال وسائل التواصل الاجتماعي والمحتوى التفاعلي، يمكن لشركات التأمين زيادة الوعي التأمينى بين هذه الفئات على سبيل المثال منصات مثل أنستجرام وفيسبوك فعالة للغاية في الوصول إلى هذه الأجيال.

قياس الأداء وتحسين الحملات التسويقية

تقدم الأدوات الرقمية مثل Google Analytics إمكانية تتبع وتحليل أداء الحملات التسويقية بدقة، مما يمكن الشركات من تحسين استراتيجياتها بشكل مستدام بناء على بيانات التفاعل مما يحقق أعلى عائد على الاستثمار، على سبيل المثال قياس عدد الزيارات، والتفاعل مع المحتوى، وحركة العملاء عبر المواقع الإلكترونية.

الابتكار في المنتجات

تتيح البيانات الضخمة والتحليلات التنبؤية تطوير منتجات تأمينية جديدة تلبي احتياجات السوق المتغيرة، مثل التأمين القائم على الاستخدام، تأمين السيارات الذي يعتمد على بيانات القيادة في الوقت الفعلي، وتُمكن المنصات الرقمية شركات التأمين من التعاون مع شركات التكنولوجيا والمؤسسات المالية الأخرى لتقديم حلول متكاملة ومبتكرة.

تعزيز التعاون والشراكات

تُمكن المنصات الرقمية شركات التأمين من التعاون مع شركات التكنولوجيا المالية (FinTech) ومنصات التكنولوجيا الأخرى لتقديم حلول أسرع وأكثر كفاءة مما يؤدي إلى تطوير خدمات تأمينية مبتكرة.

أهم التحديات التي تواجه المنصات الرقمية في تسويق المنتجات التأمينية

على الرغم من أن المنصات الرقمية قد أحدثت ثورة في تسويق المنتجات التأمينية، إلا أنها تواجه تحديات كبيرة تهدد فعاليتها واستدامتها وتتمثل أهم التحديات فيما يلى: –

1.صعوبة تبسيط المنتجات التأمينية

المنتجات التأمينية بطبيعته تتطلب فهماً عميقاً للمخاطر، الشروط، والاستثناءات، مما يجعل تسويقها عبر المنصات الرقمية تحدياً.

صعوبة التبسيط الرقمي للمنتجات: المنتجات التأمينية مثل التأمين الصحي أو التأمين على الممتلكات فقد تحتوي على تفاصيل قانونية وفنية قد يصعب ترجمتها إلى تجربة رقمية سهلة الاستخدام وتشير التقارير الحديثة أن العديد من العملاء يعزفون عن عمليات شراء التأمين الرقمية بسبب تعقيد المعلومات المقدمة عن التغطية التأمينية.

الحاجة إلى الوعي التأمينى الرقمى: يحتاج العملاء إلى محتوى واضح لفهم التغطيات التأمينية، وزيادة الوعي الرقمى لديهم بأهمية التأمين.

التنوع في احتياجات العملاء: تنوع احتياجات العملاء مما يتطلب من المنصات الرقمية تقديم تجارب مخصصة دون إغراق العميل في خيارات متعددة.

2. الأمان السيبراني

مع زيادة الاعتماد على المنصات الرقمية أصبحت حماية بيانات العملاء تحدياً رئيسياً حيث تعتمد تحسين استراتيجيات التسويق على جمع كميات هائلة من البيانات.

الهجمات السيبرانية: تتطلب توفير تأمين لبيانات العملاء ضد المخاطر السيبرانية على سبيل البيانات المالية والصحية للعملاء.

تكاليف الحماية: يتطلب تأمين المنصات الرقمية استثمارات كبيرة في تقنيات مثل التشفير، حماية البيانات، والبلوك تشين. على سبيل المثال قد تصل تكلفة تطبيق إجراءات الأمان السيبراني إلى ملايين الدولارات سنوياً للشركات الكبرى مما يمثل تحدياً أمام الشركات.

انعدام الثقة: الهجمات السيبرانية وخرق البيانات يؤثر على سمعة الشركة نتيجة تعرض بيانات العملاء للاختراق.

3. الامتثال للتشريعات وحماية البيانات

التشريعات المتعلقة بحماية وخصوصية البيانات تشكل تحدياً كبيراً لتسويق التأمين عبر المنصات الرقمية.

قيود جمع البيانات: تتطلب هذه القوانين موافقة صريحة من العملاء لاستخدام بياناتهم، مما يحد من قدرة الشركات وتقليل نطاق الحملات الإعلانية في بعض الأسواق.

تكاليف الامتثال: يتطلب الامتثال للتشريعات استثماراً في أنظمة إدارة البيانات وتدريب الموظفين، مما يزيد التكاليف التشغيلية.

إعادة تصميم استراتيجيات تسويقية: يجب على الشركات وضع استراتيجيات تسويقية تتسم بالشفافية في استخدام البيانات.

بناء الثقة مع العملاء

صناعة التأمين تعتمد بشكل كبير على الثقة ولكن المنصات الرقمية التسويقية تواجه تحديات في بناء هذه الثقة، خاصة في الأسواق التقليدية نتيجة لما يلى :

القلق من التكنولوجيا: يفضل العديد من العملاء التفاعل البشري عن الرقمي، حيث يشعر بعض العملاء بالقلق من الاعتماد على المنصات الرقمية لشراء التأمين.

الشفافية والوضوح: يحتاج العملاء إلى وضوح التغطيات والشروط والاستثناءات المتعلقة بوثائق التأمين.

التجربة السلبية: أي مشاكل تواجه العملاء مثل تأخير في معالجة المطالبات أو مشكلات تقنية، يمكن أن يؤدي إلى فقدان الثقة في استخدام المنصات الرقمية.

تكاليف التنفيذ والتطوير للمنصات

تتطلب المنصات الرقمية استثمارات مالية وتقنية كبيرة مما يشكل تحدياً خاصة للشركات الصغيرة والمتوسطة.

تكاليف التطوير: بناء تطبيقات ذكية أو مواقع إلكترونية متقدمة يحتاج إلى تكاليف كبيرة خاصة مع دمج تقنيات مثل الذكاء الاصطناعي والواقع المعزز.

التحديث المستمر: التطور المستمر في لتكنولوجيا يتطلب تحديثات مستمرة للمنصات لتظل تشكل عبئاً مالياً.

التدريب: الحاجة إلى التدريب المستمر للعاملين للتعامل مع الأنظمة الرقمية.

رأى الاتحاد

يرى الاتحاد أن التحول نحو المنصات الرقمية وتبني أدوات الابتكار في التسويق يمثلان ركيزة أساسية لمستقبل صناعة التأمين في مصر والمنطقة. فالمنصات الرقمية لا تُعد مجرد وسيلة للتواصل مع العملاء، بل هي قناة استراتيجية لتعزيز الشفافية، وتوسيع قاعدة المستفيدين، وتقديم منتجات تأمينية أكثر ملاءمة لاحتياجات الفئات المختلفة، وخاصة الأجيال الشابة.

ويؤكد الاتحاد أن الاستثمار في الابتكار الرقمي في التسويق من شأنه أن يرفع مستويات الثقة والوعي التأميني، ويعزز من كفاءة إدارة التكلفة، ويوفر لشركات التأمين القدرة على المنافسة بفاعلية في سوق سريع التغير. كما يشدد على ضرورة تكامل الجهود بين شركات التأمين والجهات التنظيمية لتطوير بيئة داعمة تتيح للمنصات الرقمية أن تعمل بأعلى درجات الأمان والجودة.